Die NFS-Geschäftsführer Peer Reichelt und Christian Hammer blicken auf den erfolgreichen Weg zum unabhängigen Haftungsdach Nummer eins in Deutschland zurück und umreißen aktuelle und künftige Branchenherausforderungen

Wie kam es dazu, dass die Netfonds Gruppe im Jahr 2005 ein Haftungsdach gründete?

PEER REICHELT: Wir hatten zu dieser Zeit bereits Maklerpool und Fondsvertrieb mit einem nennens- werten Geschäftsvolumen aufgebaut. Damals schien das Risiko, dass die Gesetzgebung den Fondsvertrieb unter die Zulassung der BaFin stellen würde, relativ wahrscheinlich. Wir wollten daher mit einem eigenen Finanzdienstleistungsinstitut auf Nummer sicher gehen. Ein weiterer Grund war, dass schon damals manche unserer Kunden aus dem Bankbereich stammten und gern wieder Aktien, Anleihen und Zertifi- kate vermitteln wollten – mit uns als Haftungsdachanbieter. Die Gründung der NFS Netfonds Financial Service GmbH war für uns daher eine langfristige Sicherung unseres Geschäftsmodells. Unsere ersten Kunden waren bereits als 34f-Vermittler im Pool und haben dann rasch an das Haftungsdach angedockt.

CHRISTIAN HAMMER: Ich selbst war einer der allerersten Haftungsdachpartner und wurde dann nach einem halben Jahr Mitarbeiter. Mir gefiel, wie sich diese neue Lösung bei Netfonds für ehemalige Banker mit einem Fokus auf Zertifikaten entwickelte. Für diese gab es nämlich, abgesehen von der Gründung eines eigenen Vermögensverwalters, keine Alternativen. Auf dem Fondskongress damals wurde unser Stand praktisch von Interessenten überrannt. Karsten Dümmler, Peer Reichelt und Martin Steinmeyer kamen auf mich zu und wir haben dann gemeinsam überlegt, wie es weitergehen kann. Das war die Keimzelle unseres Haftungsdachs.

Was sind Ihre wichtigsten Meilensteine der letzten 15 Jahre?

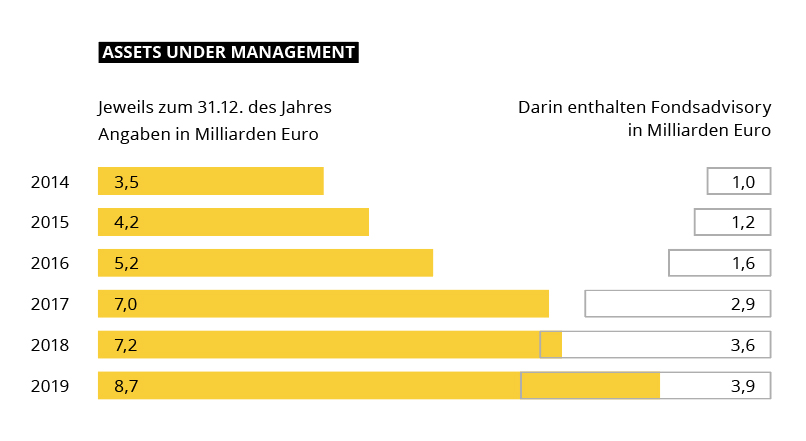

PEER REICHELT: Im Rückblick erkennen wir, dass uns die verschiedenen Regulierungsschritte immer wieder neue Berater und neues Geschäft zugeführt haben. Im November 2007 etwa wurde über die Mifid I die Investmentberatung erlaubnispflichtig. Viele Partner, die zuvor eigene Investmentfonds über eine Master-KVG aufgelegt hatten, brauchten plötzlich eine KWG-Lizenz. Mehrere Fondsgesellschaften haben uns damals angesprochen, ob wir für ihre Kunden Fonds über das Haftungsdach gestalten könnten. Fonds Advisory wurde so ein weiteres Geschäftsmodell bei uns. Für uns war niemals die Zahl der angeschlosse-nen Partner maßgeblich, sondern stets die Assets under Management. Dort sind wir mittlerweile die Nummer eins im Markt.

CHRISTIAN HAMMER: Wir haben unser Geschäftsmodell von Beginn an kaufmännisch stets mit einer gewissen Marge und Kontinuität betrieben. Viele Mitbewerber hingegen waren mit Discount-Konditionen eingestiegen und mussten dann recht schnell aufgeben, weil der Aufwand im Verhältnis zum Ertrag ein- fach nicht ausreichend war. Auch über solche Marktaustritte haben wir viel neuen Zulauf erhalten. Den Break-even haben wir schon nach drei Jahren in 2007 erreicht. Wir wollten immer der Dienstleister für die Investment Professionals sein und kein „Haftungsdach light”, das alle Vermittler aufsammelt, die keinen 34f erhalten. Unsere Zielgruppe waren und sind stets mehrheitlich Bankberater oder ehemalige Bank- berater, die in der Lage sind, eine zweistellige Millionensumme an Assets aus der Bank mitzunehmen und die ein Umfeld aus dem Wertpapier-Dienstleistungsgeschäft erwarten. Unser Fokus hat sich in der Branche herumgesprochen und sorgt dafür, dass wir über Empfehlungen regelmäßig neue Anbindungen verzeichnen.

Welche Schritte erfolgen bei einer solchen Neuanbindung an die NFS Netfonds Financial Service? Welche Voraussetzungen muss ein anbindungswilliger Vermittler mitbringen?

CHRISTIAN HAMMER: Wir legen sehr viel Wert auf die Prüfung neuer Interessenten. Neben den vom Gesetzgeber geforderten Vorgaben wie Sachkunde und Zuverlässigkeit checken wir auch Lebenslauf und Qualifikationsnachweise. Schließlich haften wir für das Geschäft unserer Partner. Wir haben über die Jahre hinweg auch viele Bewerber abgelehnt. Wir nehmen keine Vermittler auf, die rein provisionsorientiert sind und dabei nicht den Kunden im Vordergrund sehen. Der Kunde muss den Mehrwert als erster spüren und Geld verdienen, damit dann auch der Berater Geld verdienen kann. Das haben einige Mitbewerber in der Vergangenheit anders gesehen. Insofern ist diese Selektion sehr wichtig. Wir haben heute knapp 400 Firmen mit zusammen mehr als 500 Beratern im Haftungsdach.

Was passiert bei Haftungsfällen? Wie häufig kommen derartige Vorfälle vor?

CHRISTIAN HAMMER: Das kommt darauf an. Zuerst gibt es eine Kundenbeschwerde. Wenn wir uns mit den Banken vergleichen, ist jedoch die Zahl der Beschwerden auch aufgrund unserer qualitativ hoch- wertigen Beraterstruktur minimal. Wir begleiten den Berater natürlich in so einem Fall. Ein solcher Kon- flikt muss nicht immer negativ sein. Wir hatten zum Beispiel einen Fall, wo ein unzufriedener Kunde einen Berater verklagen wollte. Weil wir aber eine gute Einigung gefunden haben, ist er Kunde geblieben. Natürlich kommt es auch einmal vor, dass ein Investmentkonzept nicht aufgeht, dann kann es auch mal zu einer Klage kommen. Das spielt aber eine verschwindend kleine Rolle.

PEER REICHELT: Wir haben für jeden Partner eine Vermögensschaden- Haftpflichtversicherung abge- schlossen und, um uns und die gesamte Versichertengemeinschaft als Unternehmen abzusichern, zudem eine Vertrauensschaden-Versicherung. Wir gehen hier maximal auf Nummer sicher. Natürlich kann man nie ausschließen, dass sich nicht irgendwann jemand an Kundengeldern vergreift. Das Prinzip eines Betrugs ist ja, dass dieser nicht auf der Stirn eines Betrügers steht. Eine Kombination aus sorgfältiger Auswahl der Haftungsdachpartner in Kombination mit einem strikten Risk-Management ist hier die Grundlage für den langfristigen Unternehmenserfolg.

Wie haben sich die Produktkonzepte im Haftungsdach in den 15 Jahren gewandelt? Welche Rolle spielen Beteiligungen heute noch?

PEER REICHELT: Beteiligungen wurden erst in 2012 Finanzinstrumente, seitdem sind sie Teil des Haftungsdaches. Aus dem Bereich der Schiffsbeteiligungen hatten wir daher im Prinzip keine Altlasten im Haftungsdach. Da sind wir gut vorbeigesegelt. Wir konnten Beteiligungen aus der Erfahrung des Pools heraus in 2012 zudem hervorragend positionieren, weil wir über sehr gute Kontakte zu den Qualitäts- anbietern verfügten und über die Stellschrauben und versteckte Kosten genau Bescheid wussten.

CHRISTIAN HAMMER: Wir haben alle Produkte im Haftungsdach stets stark analysiert, damit der Kunde nicht übervorteilt wird. Langfristig zufriedene Kunden zu haben, ist sehr wichtig. Das Produktportfolio im Beteiligungsbereich wurde jedoch zuletzt immer kleiner. Wir schätzen Sachwerte-Beteiligungen als Bei- mischung grundsätzlich. Aber insgesamt spielen sie im Haftungsdach nur mehr eine untergeordnete Rolle. Die wichtigste Produktklasse mit etwa 85 Prozent der Assets unserer Partner im Haftungsdach sind klassische Publikumsfonds. Über fünf Milliarden Euro an Assets sind reine Investmentfonds, daneben

sind Anleihen, Zertifikate und Aktien weitere Beimischungen, dazu Cash-Konten. Bei den Aktien sind die klassischen Blue Chips wie Amazon oder Apple und die klassischen DAX-Werte sehr stark vertreten.

Die Netfonds Gruppe lanciert nun eigene Produkte, was bedeutet dies für das Haftungsdach?

CHRISTIAN HAMMER: Ich sehe uns eher als Plattform und Regulatorik- Anbieter, der sich darum kümmert, dass der Berater kein Backoffice, keinen Anwalt, keine Compliance und keine IT-Sicherheit braucht. Um all diese Themen kümmern wir uns. Uns geht es mehrheitlich darum, dass wir bestimmte Produkt-Bundles konstruieren. Wir haben etwa seit einigen Jahren eine Schwestergesellschaft als Vermögensverwaltungs- Dienstleister, die NFS Hamburger Vermögen. Das ist letztendlich auch ein Produktkonzept, nämlich dass der Berater mit dem Kunden keine klassische Anlageberatung mehr durchführt, sondern ihn als Kundendepot in die Vermögensverwaltung einbringt. So können wir eine höherwertige Dienstleistung erbringen und erleichtern dem Berater die Arbeit.

PEER REICHELT: Eine andere Variante ist, dass wir mit Investmentfondsgesellschaften gemeinsame Fonds auflegen. Wir initiieren etwa den Fondsmantel gemeinsam und ein namhafter externer Asset Manager oder Vermögensverwalter übernimmt das Fondsmanagement. Wir können die Konstruktion eines Produktes so gestalten, dass wir Einfluss auf die Wertschöpfung haben. So bleibt für den Endanleger, den Berater und für uns etwas mehr übrig als bei einem herkömmlichen Investmentfonds.

Das Prinzip: Wenn wir den Einkauf von Produkten mit unseren Beratern gemeinsam in bestimmte Bahnen lenken können, profitieren wir alle von wesentlich besseren Einkaufskonditionen. Das ist praktisch nichts anderes als Pooling.

Ist es angesichts der steigenden Regulierungsanforderungen noch wirtschaftlich für ein Haftungsdach, ein besonders breites Produktportfolio anzubieten?

CHRISTIAN HAMMER: Schon die Produktinformationsblätter (PIB) und der Kostenausweis, die beide bereits vor Mifid II eingeführt wurden, haben unsere IT-Ressourcen angesichts unseres breiten Spektrums von Tausenden Produkten extrem belastet. Für alle Finanzinstrumente, die wir anbieten, können unsere Kunden tagesaktuell das richtige PIB und den richtigen Kostenausweis aus der Software heraus generieren. Das sicherzustellen, ist ein Kraftakt. Anders als die Banken, die ihre Produktportfolios stark reduziert haben, haben wir immer versucht, unsere Produkt-Prüfprozesse so zu schärfen und zu automatisieren, dass wir stets ein breites Produktportfolio vorhalten können. Unser Motto lautet: Wir leben Beratung.

Und Beratung kann man nur sicherstellen, wenn man ausreichend Produkte zur Auswahl hat.

Woher bekommen Sie neue Anbindungen? Mit der Initiative SelbstChef.de zielen Sie vor allem auf ehemalige Banker ab, denen Sie Hilfe beim Schritt zur Selbstständigkeit anbieten. Wie erfolgreich ist dieser Recruiting-Ansatz?

CHRISTIAN HAMMER: Wir erhalten zu 95 Prozent Anfragen von Personen aus dem Bankenbereich, die sich selbstständig machen möchten. Teils sind wir auch die zweite Station, die Berater kommen dann über ein anderes Haftungsdach zu uns, weil sie dort einen bestimmten Service nicht bekommen haben. Auch Vermögensverwalter, die ihre Lizenz zurückgeben, weil ihnen Verwaltung und Aufsichtsrecht zu komplex geworden sind, kommen zu uns. Im Fondsmanagerbereich gibt es vielfältigere Zugangswege, je nach Branchenausrichtung des Fonds sind hier zum Beispiel auch Mathematiker oder Physiker dabei.

Mittlerweile ist NFS das Haftungsdach Nummer eins für bankenunabhängige Berater. Die Konsolidierung hat stattgefunden. Wie wird sich der Markt für Haftungsdächer Ihrer Ansicht nach weiterentwickeln?

CHRISTIAN HAMMER: Ich persönlich glaube, dass aufgrund der Komplexität des Aufsichtsrechtes so viel Technik und Datenbanken notwendig sind, dass nur wenige Anbieter ein Haftungsdach langfristig wirklich nachhaltig und professionell betreiben wollen und können. Die Konsolidierung wird sich daher weiter fortsetzen. Das Modell Haftungsdach hat sich in der Branche über 15 Jahre etabliert, es wird immer mehr als Alternative zum normalen Bankenmarkt und der eigenen Lizenz gesehen, als eine intelligente Lösung für die Zukunft, über die man sehr effizient Kunden betreuen kann.

PEER REICHELT: Wir operieren im Grunde genommen mit der NFS Netfonds Financial Service und auch der Vermögensverwaltung der Netfonds Gruppe im Markt für Private Banking in Deutschland. Dort kann es durchaus mehr als zwei, aber weniger als zehn erfolgreiche Player geben. Wir sehen uns da gut positioniert. Wenn man nach England schaut, gibt es dort in diesem Segment drei börsennotierte große Player. Die sind teils sechs bis acht Milliarden Pfund wert, das sind ganz andere Dimensionen als wir hierzulande haben. Dort ist der Markt schon deutlich konsolidierter als bei uns.

Welche Zukunftsvision haben Sie mit der NFS Netfonds Financial Service? Welche Ziele bestehen für 2025?

CHRISTIAN HAMMER: Wir wollen die Plattform für Private Banker, Wealth Manager und Family Offices sein. Wir möchten, dass jeder Banker unseren Namen kennt, falls er mal mit der Idee spielt, sich selbst- ständig zu machen und wir automatisch die erste Anlaufadresse sind. Das war in den ersten zehn Jahren unserer Historie nicht der Fall, aber nun werden wir als Marktführer der Haftungsdächer sehr viel deutlicher wahrgenommen.

PEER REICHELT: Wir führen in den nächsten Monaten für unsere Partner die neue Finfire-Plattform für den Beratungsprozess als zentrales CRM-System ein. Unser Ziel dabei ist es, dem Berater über die Software mit Automatismen so viel Arbeit wie möglich abzunehmen. Das wird ein Quantensprung sein und uns IT-technisch nochmals deutlich voranbringen. Wir waren zu Beginn ein Haftungsdach mit etwas IT, nun sind wir eine digitale Plattform mit Schwerpunkt Finanzdienstleistungen als hybrides Modell. Wir machen zwar auch weiterhin kein B2C-Geschäft, aber letztendlich bieten wir die gleichen digitalen Tools für den Berater wie den Endkunden an, genau wie ein Fintech. Wir präferieren daher qualitativ hochwertige und digital affine Berater im Haftungsdach, die den Nutzen der Plattform voll ausschöpfen können.

Vielen Dank für das Gespräch.

Nach einer 10-jährigen Sparkassenlaufbahn in leitender Funktion im Bereich des Privat- und Firmen- kundengeschäftes hat Christian Hammer 2005 seinen Weg zur NFS Netfonds gefunden.

Als dipl. Bankbetriebswirt und Financial Planner (HfB) suchte er die dynamische und innovative

Herausforderung in der Bankenlandschaft und fand bei der NFS Netfonds sein Zuhause.

Seine langjährigen Kapitalmarkterfahrungen konnte er auch als Autor der Publikation „Grundlagenwissen für Investmentfonds, Wertpapiere und Alternative Investmentvermögen“ an den Markt weitergeben.

Nach dem Studium des Wirtschaftsingenieurwesens erwarb Peer Reichelt mehrjährige Erfahrung in der Zusammenarbeit mit Privatbanken, unabhängigen Vermögensverwaltern und Finanzplanern, insbe- sondere im Bereich der Strukturierung und der ganzheitlichen Finanzplanung von Anlageportfolios für vermögende Privatkunden.

Aus Leidenschaft zur Branche, mit dem Anspruch einer hochwertigen Finanzberatung, gründete er im Jahr 2004, gemeinsam mit Klaus Schwantge, Karsten Dümmler und Martin Steinmeyer, die NFS Netfonds Financial Service GmbH. Peer Reichelt gehört damit zu den Pionieren der Haftungsdachbetreiber.